Jeg har de siste årene skrevet flere populære artikler om personlig økonomi. Nå er det på tide å snakke om det som kalles «din lønn nummer to», nemlig pensjon. Pensjon er et tema du ikke kunne brydd deg mindre om i starten av karrieren, men som sakte men sikkert kommer til syne i bevisstheten din […]

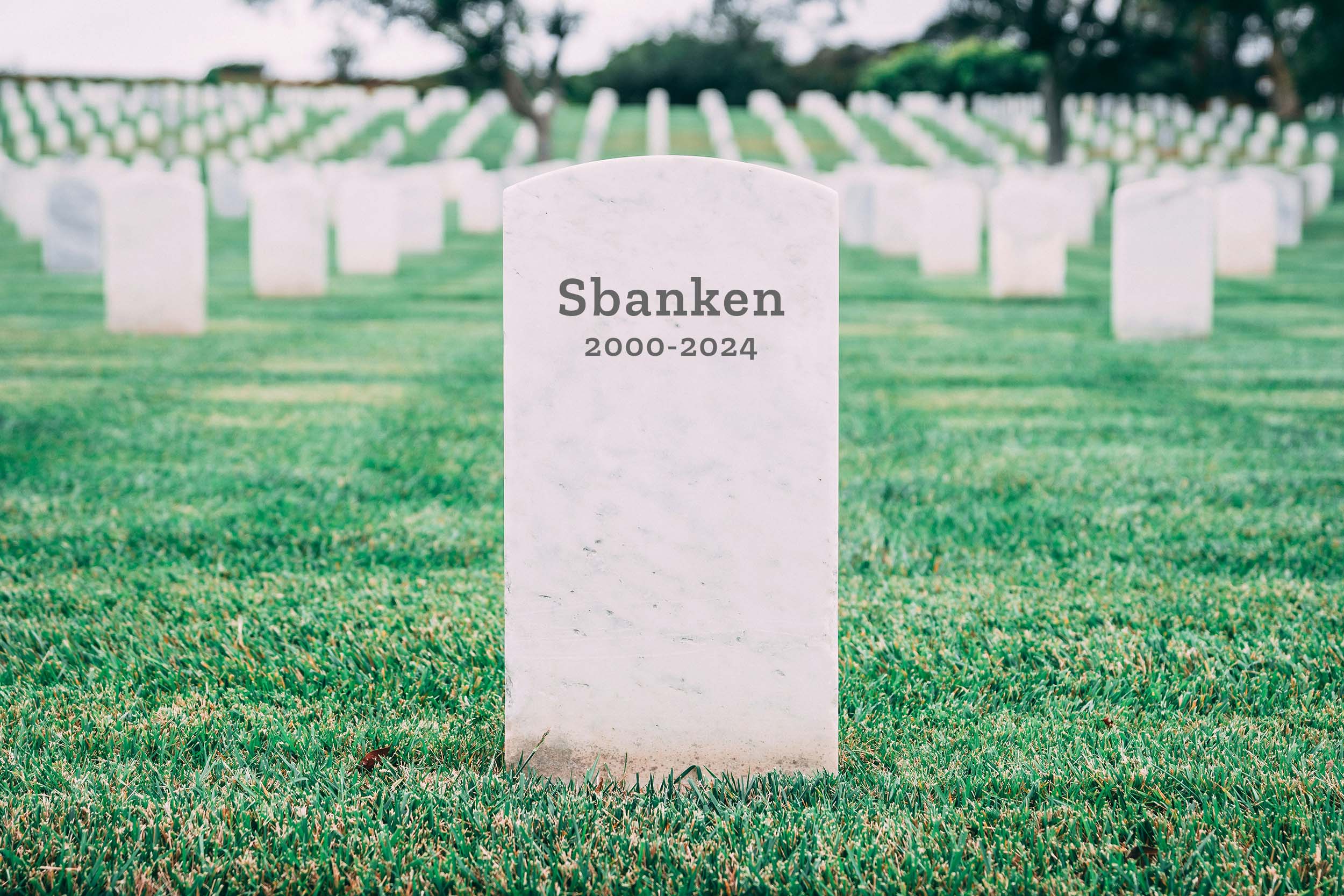

Det siste året har det vært store bevegelser i det norske bankmarkedet, og årsaken er DNBs oppkjøp av Sbanken. Hva er egentlig problemet? For drøyt to år siden, i mars 2022, godkjente Konkurranseklagenemda DNBs oppkjøp av Sbanken, etter at Konkurransetilsynet først nedla forbud mot oppkjøpet i november 2021. DNB påklagde vedtaket til Konkurransetilsynet og klagen […]

Fra tid til annen diskuterer jeg med folk hva de skal drive med når de går ut i arbeidslivet. Det finnes selvfølgelig mange oppfatninger av hva som er viktig for den enkelte, men for meg har jeg stadig vendt tilbake til følgende poeng. Ikke sett deg i en posisjon der: En (data)maskin kan ta over […]

Etter å ha vært med på flere flytteprosjekter fra tradisjonell on-premises-drift og inn i skyen, tenkte jeg å dokumentere noe av kunnskapen fra disse flytteprosjektene. Opprinnelig tenkte jeg å dokumentere det for min egen del, men stikkord og notater ballet på seg og da jeg var ferdig var det blitt et notat på 24 sider. […]

Jeg har i lengre tid tenkt at jeg burde hatt en komfyrvakt. Imidlertid har jeg vegret meg for jobben, siden jeg har sett for meg en elektriker som må bruke en halv dag på å demontere det elektriske anlegget på kjøkkenet for å få det til. Så feil kan man altså ta. Med FireFence tok […]

Enda flere artikler? Besøk arkivet.

Martin Koksrud Bekkelund har arbeidet med teknologi og ledelse siden 1999, og er innehaver av konsulentselskapet Nivlheim. Jeg er friluftsmenneske og trives best ute. På fritiden er jeg opptatt av forbrukerteknologi. Les mer...

© 1995-2026 Martin Koksrud Bekkelund

Opphavsrett • RSS • Nyhetsbrev • Arkivet • Personvern og informasjonskapsler